4. التحليل

التداول ليست لعبة تخمين ، بل يجب التخطيط لانجاز العمل والعمل على التخطيط.

التحليل الفني مقابل التحليل الأساسي

يستخدم المتداولون التحليل التقني والتحليل الأساسي كأداتين لبناء استراتيجية التداول. يساعد التحليل الاساسي والتقني المتداولين على بناء توقعاتهم بخصوص اتجاه السوق واسعاره المستقبلية.

التحليل التقني:" عملية تحليل للاسعار التاريخية لورقة مالية معينة، إضافة الى تحليل احصائيات ناتجة عن نشاطات السوق، بهدف اجراء توقعات عن اتجاه الاسعار في المستقبل".

التحليل الاساسي:" تحديد اسعار الأصول بناء على الايرادات المستقبلية". يركز هذا النوع من التحليل بشكل اساسي على عوامل عدة منها الاقتصاد الكلي ومعدلات الفائدة والانتاج والعوائد والإدارة".

وبشكل أبسط...

فإن التحليل التقني يعتمد على إلقاء نظرة على الاسعار التاريخية للاصول لتوقع الاسعار المستقبلية. أما في التحليل الاساسي، فإن حركات الاسعار في الاسواق تعتمد على العوامل المتعلقة بالاقتصاد الكلي والجزئي، وذلك يتضمن عوامل كأسعار الفائدة، والحروب، والتوترات السياسية، والركود، والكساد الاقتصادي العالمي.

في الواقع، فإن المحلل الأساسي يدرس أسباب تحرك السوق، في حين أن المحلل التقني يدرس التأثير.

قد تدور ببالك العديد من التساؤلات،

- اي منهما أفضل؟

- ما الفرق بين التحليل التقني والأساسي؟

- هل يمكن استخدام القاعدتين معا؟

- كيف أقوم بعملية التحليل؟

- ماذا احلل؟

لنبدأ الأمر من بدايته.....

القواعد الأساسية للتحليل الأساسي

ماهو التحليل الاساسي؟

التحليل الاساسي هي عملية تقييم الاصول، حيث تسعى لقياس القيمة الحقيقية للاصول عبر اختبار العوامل التي تؤثر عليها.

ويتضمن التحليل الاساسي،

- العوامل الجيوسياسية – كأسعار الفائدة، والسياسات الحكومية الاخرى.

- عوامل الاقتصاد الكلي- كنسبة البطالة

- العوامل الخاصة بالشركات او بقطاع محدد – كالاندماجات أو الاستحواذات.

ما فائدة التحليل الاساسي؟

لماذا يتم استخدام التحليل الاساسي على نطاق واسع؟ وما الذي يساعدنا هذا التحليل على إنجازه وفهمه؟

البنوك المركزية لأبرز الدول الصناعية

أدناه قائمة ببضع دول صناعية كبرى وأبرز مصارفها المركزية و محافظو هذه المصارف:

تتخذ البنوك المركزية العالمية قرارات تؤثر بشكل كبير على الاقتصاد، والقرارات التي تؤثر على الاقتصاد، بالتأكيد ستؤثر على قراراتك الاستثمارية. لذا فعندما ترى أحد هؤلاء المحافظين يتكلم عبر التلفاز، فاستمع لهم جيدا لأنه على الأغلب يكون الحديث حول أمر بالغ الأهمية.

- عبر استخدام التحليل الاساسي بامكاننا معرفة مكانة الاقتصاد ككل، مما يعطينا نظرة مستقبلية على المديين المتوسط والطويل من حيث تحديد اتجاه السوق.

- يساعدنا التحليل الاساسي على تقييم الاصول وتحديد السعر العادل لها. تكمن الفكرة وراء استخدام التحليل الاساسي، هي ان لكل ورقة مالية او اصول قيمة عادلة، اي بامكاننا معرفة ما إذا كانت أسعار السوق أعلى أو أدنى من قيمتها العادلة. إذا تذكر دائماً بأن أسعار الاصول سترتد دائما الى قيمتها الحقيقة أو السعر الصحيح، فإن معرفة ما إذ كان السعر أدنى او أقل من السعر العادل ستمكنك من اتخاذ قرارك الاستثماري شراء أو بيعا.

- الولايات المتحدة – مجلس الاحتياطي الفيدرالي (اللجنة الاتحادية للسوق المفتوحة FOMC) - المحافظ: بن برنانكي

- أوروبا – البنك المركزي الاوروبي ECB – المحافظ: جون كلود تريشيه

- بريطانيا – بنك انجلترا BOE – المحافظ: ميرفن كينغ

- اليابان – البنك المركزي الياباني BoJ – المحافظ: ماساكي شيراكوا

في كل مرة يدلي فيها رئيس الاحتياطي الفيدرالي الاميركي بن برناكي بتصريح يحاول الجميع تخمين ما سيحصل لمعدلات الفائدة.

يمكن تعريف معدلات الفائدة على النحو التالي" كلفة اقتراض الاموال التي تمثل نسبة معينة من اجمالي قيمة القرض"

يعد فهم معدلات الفائدة خطوة مهمة عند الحديث عن عوامل المعروض النقدي والتضخم، لأن البنوك المركزية تستخدم معالجة معدلات الفائدة للسيطرة على المعروض النقدي ومكافحة التضخم.

قد تتسأل لمَ معدلات الفائدة مهمة بالنسبة لنا؟ في الواقع إن أي تغير يطرأ على معدلات الفائدة سيؤثر على الاقتصاد مما سيؤدي بدوره إلى التأثير على تداولاتك.

مثال: ارتفاع معدلات الفائدة

يؤدي ارتفاع معدلات الفائدة الى صعوبة الحصول على التمويل، مما سيدفع الناس للإنفاق بشكل أقل. انخفاض الإنفاق يعني تراجعَ الطلب على بعض السلع، مما سيؤدي إلى انخفاض اسعارها.

غالبا ما يقوم البنك المركزي برفع معدلات الفائدة نتيجة المخاوف من "اشتعال" الاقتصاد – وبهذه الخطوة تصبح عملية الاقتراض اقل سهولة بهدف خفض الانفاق وتهدئة الاقتصاد لتجنب التضخم.

مثال: خفض معدلات الفائدة

يوفر خفض معدلات الفائدة مرونة أكبر في الحصول على التمويل، مما سيدفع بالناس الى الإنفاق بشكل أكبر. زيادة الإنفاق تعني ارتفاعَ الطلب على بعض السلع، مما سيؤدي الى ارتفاع اسعارها.

غالبا ما يقوم البنك المركزي بخفض معدلات الفائدة نتيجة المخاوف من حدوث ركود اقتصادي – وبهذه الخطوة تصبح عملية الاقتراض اكثر سهولة بهدف زيادة الانفاق وتحريك عجلة النمو الاقتصادي من جديد.

الدور الاساسي للبنك المركزي في السيطرة على المعروض النقدي في البلاد. يمكن للبنوك المركزية زيادة المعروض النقدي عبر خفض كلفة الاقراض.

المعروض النقدي هو مقياس للقيمة الإجمالية للعملات الورقية والسندات والنقود المعدنية والقروض والائتمان وأدوات مالية أخرى تدخل في الدورة الاقتصادية لدولة ما.

يقاس المعروض النقدي من خلال مفاهيم يرمز إليها بـ : ن0، ن1، ن2، ن3، علما أن (ن0) هو اضيق نطاق لقياس النقد (السيولة النقدية والأصول السائلة) و (ن3) هو النطاق الأوسع لقياس النقد بمفهومه الشامل.

المعروض النقدي عامل مهم يجب مراقبته خاصة إن أردت التداول في سوق العملات. فارتفاع المعروض النقدي إشارة مبكرة على احتمال حصول تضخم – حيث إنه في حال ارتفع المعروض النقدي على عرض السلع فإن الأسعار تصبح مرشحة للارتفاع – وعندها أهلا بالتضخم!

وفي السابق، عندما كانت الحكومة تضع الاهداف لنسب نمو المعروض النقدي، وتقوم غالبا بالتلاعب بمعدلات الفائدة، بهدف خفض المعروض بما يتماشى مع المستويات المستهدفة.

في الحقيقة، يرى الكثيرون أن عمليات التلاعب المبالغ فيها في معدلات الفائدة التي حصلت خلال الثمانينيات(حيث أعتقدت الحكومة الاميركية، خلال هذه الفترة، بأن المعروض النقدي ينمو بشكل كبير يخرج عن نطاق السيطرة) كانت السبب وراء حدوث ركود اقتصادي خلال هذه الفترة.

ومن الواضح أنهم قد تعلموا الدرس، فلم تعد الحكومات تضغط على المعروض النقدي بهدف ابقائه دون المستويات المستهدفة.

لم تعد الحكومات في الوقت الراهن تستعمل هذا الاسلوب، انما تنتظر الوقت المناسب للقيام بما يجب عمله بهدف المحافظة على الاستقرار والسيطرة على التضخم وعلى نسب النمو.

ماهو التضخم ؟

لقد تحدثنا عن التضخم كثيرا خلال هذه الوحدة الدراسية، وإن لم تتمكن من فهمه حتى الآن فإن التضخم ببساطة هو "ارتفاع الأسعار"

كما يمكن وصف التضخم بالارتفاع المستمر في اسعار السلع والخدمات

ماهي وظيفة التضخم؟

يؤدي التضخم إلى تآكل القوة الشرائية للأموال.

هذا يعني أن قيمة اموالك تساوي أقل، اي بامكانك ان تشتري بدولار أو جنيه استرليني او يورو مشتريات أقل من ذي قبل، وهذا كله بسبب التضخم.

ما سبب التضخم؟

هناك سببان يؤديان إلى التضخم:

تضخم الطلب: هذا النوع من التضخم يحدث بسبب تخطي اجمالي الطلب قيمة اجمالي المعروض.

عندما يتخطى الطلب حجم العرض، ترتفع الأسعار = التضخم

تضخم التكاليف: هذا النوع من التضخم يحدث عندما يكون هناك ارتفاع في الرواتب أو المواد الاساسية. هذه العوامل تؤدي الى انخفاض حجم العرض، مما يؤدي بدوره الى تخطي حجم الطلب لحجم العرض.

مجددا، عندما يتخطى حجم الطلب حجم العرض، هذا يعني ارتفاع الاسعار = التضخم

ما هي الانواع المختلفة للتضخم؟

- تضخم جامح – الارتفاع الشديد والمتسارع لمعدلات التضخم، مما يجعله خارجا عن السيطرة

- الانكماش - هبوط الاسعار – عكس التضخم

- تضخم ركودي – تضخم يرافقه ركود أو كساد

- تناقص التضخم – تباطؤ معدل ارتفاع الاسعار

في كل فترة زمنية معينة، تقوم البلدان حول العالم بإعداد ما يعرف بالتقارير الاقتصادية. ويعرف إصدار التقارير الاقتصادية في كل فترة زمنية معينة، تقوم البلدان حول العالم بإعداد ما يعرف بالتقارير الاقتصادية. إصدار التقارير الاقتصادية يعرف بأنه النشر الدوري للبيانات الاقتصادية و/أو أخبار ذات طبيعة نوعية أو كمية.

اصدار هذه التقارير التي تتضمن الاخبار او البيانات تساعد على رسم صورة واضحة لحالة شركة او اقتصاد ككل.

النظرة المستقبلية القوية لشركة ما او دولة ما ستنعكس عبر ارتفاع اسهم الشركة او قوة شرائية عالية للعملة المحلية.

هذه البيانات او الاخبار سيكون لها تأثير مباشر على الاسعار على المنظور القريب والبعيد. المتداولون سيسعون للاستفادة من التحركات الناتجة عن تلك التقارير الاقتصادية.

فلذلك المستثمرون سيتخذون قراراتهم الاستثمارية بناء على تحليلهم لهذه التقارير الاقتصادية الصادرة.

النقاط الرئيسة التي تتضمنها البيانات الاقتصادية

- هي مقارنة هذه البيانات مع التوقعات السابقة قبل اتخاذ اي قرار استثماري.

- كلما اتسع نطاق الفرق بين البيانات الاقتصادية الحقيقية و التوقعات السابقة، كلما ارتفع نطاق تحرك الاسعار في السوق.

- القوة الأكثر أهمية في هذه البيانات تعتبر ايضا عنصر اساسي في عملية تحديد اتجاه مسار الاسعار.

عدد الوظائف في الولايات المتحدة من دون قطاع الزراعة – تصدر كل شهر, وتشير الى عدد الوظائف الجديدة التي تم خلقها او شطبها في الاقتصاد الاميركي خلال الشهر الاسبق والتي لا تتضمن الوظائف في القطاع الزراعي.

| بالنسبة لشهر تموز يمكننا قول هذا | - | - |

|---|---|---|

| التوقعات السابقة | = | -65k |

| البيبانات السابقة | = | -125k |

| البيانات الحقيقية | = | -131k |

| والبيانات النهائية | = | -221k |

نرى هنا ان البيانات الحقيقية تعادل ضعفي البيانات المتوقعة – كما ذكرنا سابقا كلما ارتفع نطاق الاختلاف بين التوقعات والبيانات الصادرة, كلما ارتفع نطاق تحرك الاسعار.

في هذه الحالة, ارتفاع نسبة البطالة بأكثر من المتوقع, هي اخبار سيئة, ما يعني عملية بيع وتصفية مراكز للدولار الاميركي.

بعد الاطلاع عن التحليل الاساسي, وعن مفهومه وتفاصيله, دعونا نلقي نظرة على التحليل الفني.

ما هو التحليل الفني؟

التحليل الفني بشكل عام يرتكز على اختيار الاستثمارات عبر عملية التعرف النمطي وهو يختلف عن التحليل الاساسي الذي يركز على تقييم الأصول استنادا إلى قيمتها الكامنة وبالتالي تحديد مستوى أسعارها.

التحليل الفني هو عبارة عن فن يعتمد بشكل كبير على التحركات الماضية للأسعار لتوقع توجه الأسعار في المستقبل. بكل بساطة, التحليل الفني يساعد المستثمرون على بناء توقعاتهم للمستقبل معتمدين على البيانات الماضية.

ما هي فوائد التحليل الفني؟

هناك انطباع مغلوط لكنه شائع عن التحليل الفني يدور حول كونه يعتمد على الكثير من الرسوم البيانية. لكن الحقيقة أن التحليل الفني يتطلب مهارات عديدة, إذا ما طبقت بشكل صحيح, فإنها تعزز احتمالات تحقيق الأرباح من خلال توقع مسار الاسعار.

- مستويات الدعم و المقاومة + النقاط المحورية

- خطوط الإتجاه و القنوات + نقاط الإختراق

- أنماط الرسم البياني

- نقاط دخول و خروج الصفقة

- النقاط الإستراتيجية لإيقاف الخسارة

يمكن النظر إلى التحليل الفني كوسيلة أخرى لتقليص المخاطر.

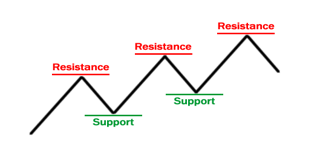

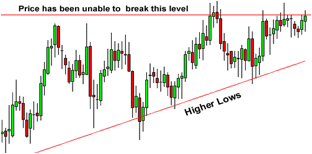

مستويات الدعم والمقاومة هي تقنيات تستخدم ضمن التحليل التقني، وترتكز على مبدأ ان الأسعار سترتفع وتنخفض ضمن مستويات محددة سابقا.

الدعم

في أوقات الهبوط، الأسعار تتلقى دعما عند مستويات الدعم، غالبا الأسعار التي ترتد عند مستويات الدعم تعاود الصعود من جديد. في حال كسرت الأسعار حاجز الدعم، الأسعار ستستمر بالانخفاض إلى أن تجد مستويات دعم جديدة.

المقاومة

المقاومة هي عكس الدعم – مستويات المقاومة عبارة عن مستوى سعري لا تخترقه الورقة المالية إذا كانت تسير في اتجاه صعودي، وغالبا، سعر الورقة المالية يرتد عند هذا المستوى لعدة مرات، ولا يستطيع أن يتخطها.

في حال ان سعر الورقة المالية تتخطي مستوى المقاومة، فالأسعار تستمر في الارتفاع، الى أن تجد مستوى جديد للمقاومة.

الرسم البياني المتواجد في الاعلى هو مثال جيد لمستويات الدعم والمقاومة.

كما نرى في الرسم هناك الخط المرسوم بشكل متعرج "زيك زاك" لديه اتجاه صعودي، وهذا يفسر لنا كيفية تكوين مستويات الدعم والمقاومة عندما تتحرك الأسعار في السوق.

عندما ترتفع الأسعار، ومن ثم تهبط، أعلى نقطة وصلت إليها الأسعار قبل الهبوط تعتبر حاجز المقاومة، والعكس صحيح، عندما

تتراجع الأسعار ومن ثم ترتفع، أخر نقطة وصلت إليها الأسعار قبل الارتفاع تعتبر حاجز الدعم.

كيف من الممكن تحديد مستويات الدعم والمقاومة؟

الان أصبحت لديك المعرفة الكافية لتعريف مستويات الدعم والمقاومة, وحان الوقت لكي تتعلم كيفية تحديد هذه المستويات.

للاسف, تحديد مستويات الدعم والمقاومة ليست سهلة كتحديد حروف الابجدية – تحديد مستويات الدعم والمقاومة ليست عبارة عن عملية حسابية أو أرقام.

قد نرى بأنه تم كسر حاجز أو مستويات الدعم والمقاومة, ولكن لاحقا يتبين لنا بان الأسعار كانت تختبر فقط هذه المستويات و بقيت مستويات الدعم والمقاومة على حالها دون تغيير.

في الواقع يتم وصف مستويات الدعم والمقاومة بالخطوط أو الرسوم البياني, وكون هذه المستويات ليست أرقام, فينتج عن ذلك بعض التظليلات – فمن الاسهل وصف مستويات الدعم والمقاومة كمناطق وليست كمستويات نهائية.

نوعان من مستويات الدعم والمقاومة

يوجد هناك نوعين من مستويات الدعم والمقاومة – رئيسي وثانوي

على سبيل المثال- الأسعار قد ترتفع وتخترق مستوى المقاومة الثانوي لاختبار قوة حاجز المقاومة الرئيسي. كما نشاهد في الادنى، الأسعار تسير بعكس الاتجاه، وتتوقف عند مستويات الدعم والمقاومة الثانوية والعكس صحيح.

خطوط الاتجاه العام

" الاتجاه العام هو صديقك" عبارة عن عرض الاسعار ويستخدم من قبل المتداولين. القاعدة بسيطة للغاية، هي عملية تصور لاتجاه الاسعار لجعل التداول على الاموال مشابهة للتوجه العام.

- الاتجاه العام الصاعد (الكثير من المستويات العالية و مستويات منخفضة عالية) ويتم رسم خط الاتجاه العام بموازة منطقة الدعم.

- لخلق قنوات هابطة, قم برسم خط مواز وبنفس الزاوية مع خط الاتجاه العام الهابط, ومن ثم حرك هذا الخط الى وضعية تلامس الاسعار الدنية الحالية.

القنوات

من الممكن رؤية القنوات عبر إضافة وضعية الابعاد لقاعدة خط الاتجاه العام التي شرحناها في الاعلى.

يتم خلق القنوات عبر رسم خط مواز بنفس زاوية الاتجاه الصاعد أو الهابط .

- لخلق قنوات صاعدة, قم برسم خط مواز وبنفس الزاوية للخط العام الصاعد, ومن ثم حرك هذ الخط الى وضعية تلامس أعلى سعر حالي.

- لخلق قنوات هابطة, قم برسم خط مواز وبنفس الزاوية مع خط الاتجاه العام الهابط, ومن ثم حرك هذا الخط الى وضعية تلامس الاسعار الدنية الحالية.

(يجب عمل ذلك في نفس الوقت الذي تم رسم خط الاتجاه العام).

عندما تصل الأسعار الى قاع خط الاتجاه العام, يشير ذلك الى أننا دخلنا منطقة الشراء.

عندما تصل الأسعار الى أعلى خط الاتجاه, يشير ذلك الى أننا دخلنا منطقة البيع.

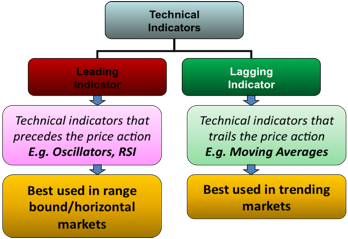

تتكون المؤشرات التقنية من مجموعتين رئيسيتين – المؤشرات القيادية والمؤشرات المتأخرة

- المؤشرات القيادية تتغير بشكل مسبق عن التغيرات المتوقعة في الاتجاهات الاقتصادية، وغالبا يتم استخدام المؤشرات القيادية للتنبؤ بالتحركات المستقبلية وغالبا لا تعتبر دقيقة.

- يتم استخدام المؤشرات المتأخرة لاجراء تلخيص للتحركات التاريخية للتنبؤ بالتحركات المستقبلية، وتتغير هذه المؤشرات بعد تغير اتجاه أو نمط الاقتصاد.

المتوسط المتحرك

المتوسط المتحرك نوع من التحليل الفني يستخدمه المستثمرون بهدف احتساب معدل سعر ورقة مالية معينة خلال فترة زمنية معينة.

هناك نوعان من "المتوسط المتحرك"، المتوسط المتحرك العادي SMA، والمتوسط المتحرك الأسي EMA

المتوسط المتحرك العادي SMA

يتم احتساب المتوسط المتحرك عادي من خلال جمع اسعار الاغلاق الاخيرة خلال فترة زمنية معينة 'X' وقسمة هذا المبلغ على عدد الفترات الزمنية 'X'

مثال على ذلك – إذا حددت 10 فترات زمنية معينة ضمن رسم بياني لساعة واحدة لالمتوسط المتحرك عادي، ومن ثم قسمة هذا المبلغ على 10، بهذه الطريقة تصل الى المتوسط المتحرك عادي.

المتوسط المتحرك البسيط يشير الى الوضع العام السائد في السوق خلال فترة زمنية معينة،ويساعد على إظهار اتجاه السوق من خلال استعراض تحركات الاسعار على فترة زمنية معينة. إضافة الى ذلك، يستخدم في تحديد مستويات الدعم والمقاومة وتوليد تلميحات للبيع اوالشراء.

ونرى هنا، بأنه كلما طالت فترة المتوسط المتحرك العادي كلما تخلفت عن الاسعار الحالية. كلما زادت أعداد الفترات الزمنية التي تستخدمها، كلما تأخرت للتفاعل مع تحركات الاسعار الحالية.

المشكلة الوحيدة التي قد تواجه المتداولون خلال استخدامهم المتوسط المتحرك عادي بانها عرضة لارتفاع الاسعار.

Exponential Moving Averages (EMAs)

EMAs place more weight on the most recent periods and react faster to recent prices than SMAs. The shorter the EMA period the higher the weight that the current price will carry in the MA curve – the opposite is also true.

المتوسط المتحرك الأسي (EMA)

على عكس متحرك العادي، تتفاعل المتوسط المتحرك الأسي بشكل سريع مع الاسعار الحالية، وتعتمد بشكل أكبر على الفترات الزمنية الحالية. كلما انخفضت فترة المتوسط المتحرك الأسي، كلما ارتفع احتمال تواجد الاسعار الحالية على خط المتوسط المتحرك – والعكس صحيح

المتوسط المتحرك العادي أو المتوسط المتحرك الأسي

الأن,بإمكانك معرفة الفرق بين هذين النوعين, وتتساءل الان لماذا نستخدم المتوسط المتحرك, والاهم من ذلك, أي نوع نستخدم؟

بامكانك استخدام اي نوع انت تختار, فذلك يعتمد على اسلوب تداولاتك.

سنراجع الايجابيات والسلبيات لقواعد المتوسط المتحرك العادي ومتوسط المتحرك الأسي لمساعدتك على وضع استراتجية تداولاتك بشكل أفضل.

المتوسط المتحرك الأسي يتجاوب بشكل أسرع لتحركات الاسعار ويساعدك على معرفة توجه الاسعار بشكل أسرع وادق من المتوسط المتحرك العادي.

ولكن المتوسط المتحرك الأسي يتجاوب بشكل سريع جدا لتحرك الاسعار , وفي حال ارتفعت الاسعار بشكل كبير يؤدي ذلك الى حدوث خلل ما في المراحل الاولى من البيان النمطي.

ولكنعلى الرغم من الفوائد الناتجة من اتخاذ وضعية استثمارية طويلة المدى, الرد الفعلي البطيء نتيجة استعمال المتوسط المتحرك العادي ينتج عنه تأخر في الاسعار التي تؤدي الى صعوبة من الاستفادة في التحركات الاسعار على المدى القصير.

لقد قمنا بتعريف تقنيات المتوسط المتحرك العادي والمتوسط المتحرك الأسي, وخيار استعمال واحدة من هاتين التقنيتين يعود لك. يجب الاخذ بعين الاعتبار اي استراتجية تستخدم, هل تريد الاستفادة من التحركات طويلة الاجل, أو تريد الاستفادة من التحركات قصية الاجل.

في حال كنت تتردد حول اي استراتجية تنوي استعملها, يمكنك استخدام الاثنين معا, استخدم المتوسط المتحرك الأسي لمعرفة الاتجاه العام, واستخدم المتوسط المتحرك العادي للاستفادة من تحركات الاسعار على المدى القصير.

كيفية استخدام المتوسط المتحرك

يستخدم المتوسط المتحرك بهدف تحديد العديد من الاستراتجيات, كالتالي:

- لتعريف الانماط والتحركات العكسية

- قياس قوة نشاط السوق

- تحديد مستويات الدعم والمقاومة

- ايجاد نقاط الدخول والخروج من الاستثمار

تحديد الأنماط

كما ذكرنا سابقا, المتوسط المتحرك هي مؤشرات متأخرة, اي انها لا تتوقع اتجاه الاسعار, إنما تؤكد على ان الاتجاه قد بدأ.

يتم استخدام المتوسط المتحرك لتعريف الأنماط, كما هو ظاهر في الرسم البياني اعلاه. عندما يكون سعر السلعة أعلى من المتوسط المتحرك, هذا يعني ان الاسعار تتخذ مسار صعودي.

على سبيل المثال, هناك العديد من المتداولين يقومون بعملية الشراء عندما تكون الاسعار اعلى من المتوسط المتحرك.

والعكس صحيح , عندما تكون الاسعار أدنى من المتوسط المتحرك, يقوم المتداولون بعمليات البيع.

تحديد نشاط المتوسط المتحرك

قوة واتجاه نشاط السوق يمكن تحديده عبر استخدام المتوسط المتحرك.

تم تحديد ثلاثة أنواع من المتوسط المتحرك في الرسم المتواجد في الادنى:

الازرق – EMA50 ( قصير الامد)

الزهري – EMA100 ( متوسط الامد)

البرتقالي – EMA200 (طويل الامد)

تشمل الانواع الثلاث للمتوسط المتحرك التي تم استخدامها فترات زمنية مختلفة بهدف تحديد تحرك الاسعار على المدى القصير, والمتوسط والطويل.

في هذا الرسم, يمكن أن نرى نشاط تحرك الاسعار صعوديا في حالات تواجد متوسط الاسعار على المدى القصير فوق المدى الطويل.

عندما يكون متوسط الأسعار في المدى القصير أدنى من متوسط الاسعار في المدة الطويل، هذا يعني أن الأسعار تتخذ مسارا هبوطيا.

تحديد مستويات الدعم والمقاومة عبر استخدام المتوسط المتحرك

من الممكن اعتبار مستوى توقف تراجع الأسعار وعكس الاتجاه الى الاعلى كمستوى مهم. هذا يعني بأنه من الممكن استخدام المتوسط المتحرك لتحديد مستويات الدعم والمقاومة في الرسم البياني.

مثال على ذلك, الرسم البياني المتواجد في الادنى الذي يحدد مستوى الدعم عبر استخدام خط المتوسط المتحرك لمئتي يوم.

المتوسط المتحرك المرتكز على فترات زمنية طويلة, سوف توفر لك نظرة اقوى وأوضح لمستوى الدعم من تلك الفترات القصيرة.

عندما تتراجع الأسعار الى ما دون مستوى مهم للمتوسط المتحرك, تتحول الى مستوى للمقاومة, ويستخدم المتداولون هذه كإشارة لبدء جني الارباح او الخروج من الاستثمار.

ويستخدم المتداولون هذه المعدلات كمستويات للبيع, لان الأسعار غالبا ترتد عن مستويات المقاومة وتستمر في الهبوط.

ايجاد حالات الانتقال عبر استخدام المتوسط المتحرك

من الممكن استخدام المتوسط المتحرك لتوليد اشارات البيع والشراء وذلك عبر تحديد بدء مسيرة الاتجاه الصعودي أو الهبوطي.

كما ناقشنا في السابق, من الممكن استخدام المتوسط المتحرك في تحديد الاتجاه الصعودي او الهبوطي. كذلك من الممكن استخدام المتوسط المتحرك كاشارة للبيع أو الشراء.

الانتقال فوق حاجز المتوسط المتحرك تعتبر اشارة للشراء أو اغلاق مركز البيع على المكشوف.

الانتقال دون حاجز المتوسط المتحرك تعتبر اشارة للبيع أو أغلاق مركز الشراء.

النوع الاكثر استخداما في حالات الانتقال, هي عندما تتحرك الاسعار من جهة الى اخر للمتوسط المتحرك – من الممكن أن نرى ذلك في الرسم البياني أدناه.

الأزرق - EMA20 (القصير الاجل)

الزهري – EMA100 (الطويل الاجل)

عندما ينتقل المتوسط المتحرك قصير الاجل الى طويل الاجل, هذا يعني أن النشاط في السوق ينتقل الى اتجاه واحد, واقتربنا من التحرك القوي للأسعار.

عندما ينتقل المتوسط المتحرك قصير الاجل الى مستوى فوق طويل الاجل, هذه اشارة للشراء.

عندما ينتقل المتوسط المتحرك قصير الاجل الى مستوى أدنى من الطويل الاجل, هذه اشارة للبيع.

كما ذكرنا سابقا, المؤشرات القيادية تتغير قبل الاتجاه الاقتصادي المتوقع, وغالبا, يتم استخدام هذه المؤشرات في عملية توقع تحركات الأسعار المستقبلية, ولكن قد لا تكون دقيقة.

حتى الان لقد قمنا بتفسير المتوسط المتحرك, كمؤشرات متأخرة, لننتقل الى تفسير مؤشر القوة النسبية, وهو يعتبر نوع من المؤشرات القيادية.

مؤشر القوة النسبية (أر أس أي):

مؤشر القوة النسبية يحدد سرعة ومقدار التغير في الأسعار، ويتيح للمتداولين القدرة على قياس وتيرة عمليات البيع والشراء للسلعة المالية.ويتذبذب مؤشر القوة النسبية بين الصفر والمئة. يعتبر السوق أعلى من قيمته الحقيقة في حال اقترب مؤشر لقوة النسبية من حدود السبعين. غالباً السوق يعاني من فائض في عمليات الشراء إذا ما اقترب مقياس القوة النسبية من 70، وهو مؤشر للمتداولين بأن سعر الاصول الحالية ربما بدأ في تجاوز قيمتها الحقيقية وحان الوقت لسحب الاستثمار.

والعكس صحيح ، ففي حال اقترب مؤشر القوة النسبية من حدود الثلاثين, فإن ذلك يدل على شيوع عمليات البيع في السوق وبالتالي فإن الأصول باتت تقيم يأقل من قيمتها الحقيقية

ماذا نعني بالشراء المبالغ فيه؟

في التحليل التقني، الشراء المبالغ فيه هي حالة ترتفع الأسعار في السوق الى درجة معينة – غالبا نتيجة أحجام مرتفعة – حيث يصل المذبذب، على سبيل المثال مؤشر القوة النسبية، الى أعلى قيمة.

لنفسر ذلك بشكل أسهل, عندما ترفع الأسعار لورقة مالية معينة أو منتج الى مستويات مبالغ فيها وغير مبررة.

عندما يرتفع سعر منتج معين في السوق الى مستويات غير مبررة أو أكثرمما تستحق اي ما يعرف بالشراء المبالغ فيه، هذا مؤشر أن الأسعار وصلت الى مستوى اعلى من قيمتها الحقيقية، وقد يعكس الاتجاه.

ماذا نعني بالبيع المبالغ فيه؟

البيع المبالغ فيه هو تماما عكس الشراء المبالغ فيه.

البيع المبالغ فيه هي حالة تتراجع فيها الأسعار بشكل حاد وسريع بسبب عوامل أساسية معينة. هذه الحالة تكون غالبا نتيجة حالة هلع أو ردة فعل قوية للمستثمرين.

البيع المبالغ فيه هي اشارة ان الاسعار وصلت الى مستويات منخفضة جدا وأصبحت تشكل فرصة استثمارية جيدة للمستثمرين.

على أمل الفكرة أصبحت واضحة لك بالنسبة ما للشراء والبيع المبالغ فيه. لكن تذكر أن درجات الشراء والبيع المبالغ فيه يختلف من متعامل الى أخر.

"استوكاستك" المذبذب

"استوكاستك" المذبذب هي ألية اخرى تستخدم لتحديد المؤشرات التي تساعد على معرفة توجه الاسعار، وذلك عبر قياس سرعة تغير الاسعار أو قوة تحرك الاسعار.

حيث تقوم بمقارنة سعر اغلاق لورقة مالية مع نطاق من الاسعار لنفس الورقة المالية لفترة زمنية معينة.

تماما كالمؤشر القوة النسبية، تتضمن ألية "استوكاستك" المذبذب مستويات متعددة لتحديد سرعة ومقدار التغير في الأسعار، ونقاط الدخول والخروج من الاستثمار.

ويعتبر السوق أعلى من قيمته الحقيقة في حال اقترب "استوكاستك" المذبذب من حدود الثمانين وهو مؤشر للمتداولين بأن سعر الاصول الحالية ربما بدأ في تجاوز قيمتها الحقيقية وحان الوقت لسحب الاستثمار. والعكس صحيح ، ففي حال اقترب "استوكاستك" المذبذب من حدود العشرين, فإن ذلك يدل على إن الأصول باتت تقيم يأقل من قيمتها الحقيقية, وحان الوقت الشراء بنظر المتداولين.

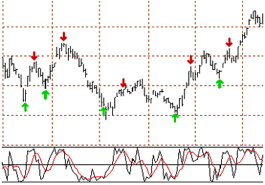

مشاهدة اوقات التداولات هي طريقة أخرى لاستخدام "استوكاستك" المذبذب. مثال على ذلك – يرجى الاطلاع على الرسم البياني المتواجد في الادنى:

%K = أسود

%D = أحمر

%K= (سعر الاغلاق الحالي – أدنى سعر(/(أعلى سعر – أدنى سعر( *100

%D = 3-أيام من المتوسط المتحرك العادي %K

%k عبارة عن قياس سرعة تحرك خطين في الرسم البياني، وتقارن سعر الاغلاق الحالي لسلعة ما مع نطاق التداولات الحالية.

%D عبارة عن خط أحادي يحتسب عبر تبسيط %K، وهذا الخط يمثل المتوسط المتحرك العادي لتداولات ثلاثة أيام، الذي يرسم جانب الى جانب %k.

يقوم المتداولون بعمليات البيع عندما يهبط خط %K دون مستوى خط %D، والعكس صحيح، يقوم المتداولون بعمليات الشراء عندما يتخطى خط %k مستوى خط %D.

العبرة من وراء هذه القاعدة، ان الاسعار تغلق عند مستوياتها العليا عندما يكون هناك توجه الاسعار صعودي، والاسعار تغلق عندما مستوياتها الدنية عندما يكون توجه الاسعار هبوطي.

إشارات التداول تحصل عندما تتخطى %k ثلاثة فترات من المتوسط المتحرك التي تعرف بال %D.

يمكن تعديل حساسية التذبذب في الاسعار عبر تغيير الفترات الزمنية لخطوط %K و %D.

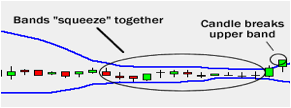

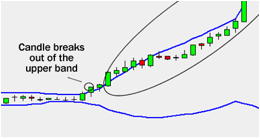

نطاقات "بولينغر" تقنيات تحليلية تستخدم من قبل المتداولين لمتابعة وتوقع اتجاهات الأسواق, وذلك عبر مقارنة الاسعار الحالية مع السابقة.

كما نرى في الرسم البياني اعلاه، عندما تصبح الأسواق أقل تقلباً تنكمش النطاقات، و عندما تصبح الأسواق أكثر تقلبا، تتوسع النطاقات.

ومفهوم نطاقات "بولينغر" هي مشابهة لتقنيات المستخدمة في تحديد مستويات الدعم والمقاومة.

غالبا ما نراه في تقنيات نطاقات "بولينغر" هو ان النطاقات عبارة عن مخطط ثنائي للانحرافات البسيطة البعيدة عن المتوسط المتحرك. غالبا عندما تنحرف تلك الاسعار عن مسارها، تعاود الى الرجوع الى مكانها من جديد.

غالبا النطاقات "تنعصر" مع بعضها البعض, كما نشاهد في الرسم البياني أدناه:

العديد من المتداولين ينظرون الى "العصر" في النطاقات كمؤشر بان هناك حالة استقرار في السوق. في حال اتجه الرسم البياني صعودا، هذا يعني ان الاسعار ستتجه بمسار تصاعدي، والعكس صحيح، في حال اتجه الرسم البياني نزولا، هذا يعني ان توجه الاسعار سيكون هبوطيا.

مثال على ذلك في الرسم البياني المتواجد أدناه:

وليس من الغالب ان نرى نطاقات "بولينغر" تنعصر, في حال نظرنا الى الرسم البياني لتشكيل "الشموع" لفترة 15 دقيقة, هذا يحدث بضعة مرات كل أسبوع.

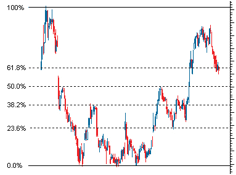

سلسلة "فيبوناشي" تستخدم هذه النظرية من قبل العديد من القطاعات حول العالم، وقد تكون هذه النظرية الاكثر شعبية من بين جميع التقنيات المستخدمة في التحليل التقني التي استعرضناها حتى الان.

ليونارد فبيوناشي هو عالم رياضيات إيطالي (1200 ميلاديا) اكتشف سلسلة من الارقام البسيطة (أرقام فيبوناسي) تستخدم في يومنا الحالي كاداة للتحليل التقني.

سلسلة ارقام فيبوناشي تتألف: 0.1.1.2.3.5.8.13.21.34.55 الى اخره

الامر الاكثر اهمية بالنسبة للمجتمع المالي يتثمل في أن النسبة تصف كيف ترتبط الارقام المتتالية ببعضها، بحيث يعادل أي عدد في السلسلة مقدار العددين السابقين.

يعمل ارتداد فيبوناشي من خلال تحديد نقطتين في جهتين مختلفتين، من ثم يتم قسمة الخط العمودي بين هاتين النقطتين، وتكون النتيجة الحصول على نسب "فيبوناشي". هذه النسب : 23.6% و38.2%و 50% و 61.8% و 100% والحاصل من الارقام المجاورة في السلسلة.

عند الانتهاء من عملية احتساب تلك الارقام، يتم وضعها في رسم بياني عبر استخدام خطوط أفقية.

يعتبر العديد من المتداولين هذه الخطوط كمستويات دعم ومقاومة، ويستخدمونه لتحديد استراتجية التداولات واتمام الصفقات، إضافة الى تحديد الاسعار المستهدفة أو تحديد أوامر وقف الخسائر.

كما ذكرنا سابقا, التحليل الفني ليس فقط عبارة عن رسومات بيانية, إلا أنه يعتمد بشكل كبير عليها, وغالبا يتم استخدام أنماط الرسوم البيانية للمساعدة في اتخاذ القرارات الاستثمارية.

ويعتقد المتداولون ان أنماط الرسوم البيانية تتكرر دائما عبر الزمن, ويستخدمون هذا الاعتقاد في اقتناص الفرص الاستثمارية.

أنماط الرسوم البيانية الاكثر استخداما:

- المثلثات المتناظرة

- المثلثات التصاعدية

- المثلثات الهبوطية

- الحد الاعلى المضاعف

- الحد الادنى المضاعف

- الرأس والأكتاف

- الرأس المنقلب والأكتاف المنقلبة

تستعرض المثلثات العملية المتكررة للانماط، وهناك ثلاثة انواع:

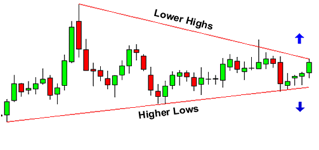

المثلثات المتناظرة – الأنماط الحيادية تشير الى حالة الاستقرار, وعلى الرغم من الحالة المستمرة للانماط

فكيف بإمكانك تحديد نمط المثلث المتناظر؟

المثلثات المتناظرة لديها اشارات نمطية مميزة, ويمكن مشاهدة ذلك من خلال الصور المتواجدة في الادنى.

- خط ذات اتجاه علوي مائل الى الاسفل

- خط ذات اتجاه هبوطي مائل الى الاعلى

- خطان متقاطعان

- انقطاع الاتجاه الصعودي أو الهبوطي يعتبر تأكيدا لتحرك النمط في ذلك الاتجاه

يتقاطع خط ذات الانحدار الصعودي مع الخط ذات الانحدار الهبوطي عند نقطة تشكل رسمة المثلث

في المثال أدناه عن المثلث المتناظر, تتضمن السوق مستويات ما دون الارتفاعات القصوى ومستويات مافوق الانخفاضات القصوى. هذا النوع من النشاط السعري يدعى التجميع

المتداولون الذين يستخدمون المثلثات المتناظرة غالبا ينظرون الى فترات الانقطاع، أي عندما تتجه الأنماط الى مستويات تتحرك فيها الأسعار بشكل حاسم في اتجاه واحد أو العكس.

تماما كالنظرية التي قمنا باستفسارها ضمن تقنيات "بولنيغر" الانقطاع في الاسعار يحدث بعد عملية التجميع، كما نشاهد أدناه.

ينتظر المتداولون ان تتجه الاسعار من الاعلى باتجاه هبوطي أو الاتجاه من الادنى باتجاه صعودي.

المثلثات المتصاعدة – نظرة ايجابية لاتجاه الأنماط

المثلثات المتصاعدة لديها صفات خاصة بالأنماط التي من الممكن ان تتعرف عليها.

- خط علوي ذات اتجاه أفقي/مستقر

- خط ذات اتجاه صعودي من الادنى

- خطان متقاطعان

- انقطاع الاتجاه الصعودي عبر مستويات مقاومة عالية

تختبر المثلثات الصعودية في بعض الحالات حيث تتواجد مستويات المقاومة متزامنة مع اتجاه صعودي من الادنى كما نشاهد أدناه

غالبا, ينتظر المتداولون ان تكسر الاسعار مستوى المقاومة, وعند انكسار هذا المستوى, غالبا ترتفع الاسعار بشكل صعودي, كما نشاهد أدناه.

ويحدث العكس عندما لا تستطيع الاسعار كسر مستوى المقاومة والاستمرار في الاتجاه الصعودي, وفي هذه الحالة الاسعار تهبط وتتجه في مسار معاكس.

المثلثات الهبوطية – أجواء سلبية لاتجاه الأنماط

أخيرا, هناك المثلثات الهبوطية, وهي تماما عكس المثلثات الصعودية.

- الخط العلوي ذات اتجاه انحداري

- الخط السفلي أفقي/مستقر

- الخطان يقاطعان

- الانقطاع الى الادنى عبر مستويات دعم منخفضة

نرى في الرسم البياني أعلاه, سلسلة من الارتفاعات ذات اتجاه نزولي, مكونة الخط العلوي. الخط المتواجد في الادنى هو مستوى الدعم, وغالبا الأسعار لا تستطيع كسر هذا المستوى.

على عكس المثلثات الصعودية (المتداولون يتوقعون انقطاع نحو الاعلى), المتداولون في المثلثات الهبوطية لديهم نظرة مستقبلية سلبية, ويراقبون ما إذا الاسعار ستكسر مستويات الدعم وتتجه نزولا.

سيناريوهات بديلة قد تحدث في حال اثبتت مستويات الدعم بأنها قوية بشكل كاف لمنع الاسعار من تسجيل المزيد من التراجع, وفي هذه الحالة, ستردد الاسعار عن مستويات الدعم وستتخذ منحا تصاعديا.

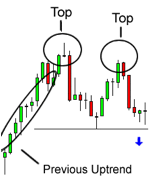

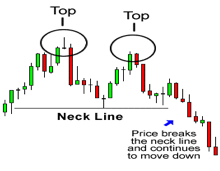

قمتين – نمط معاكس

القمتين عبارة عن نمط معاكس سلبي يتكون نتيجة ارتفاعات متتالية في الأسعار.

استنادا على الرسم البياني اعلاه، نرى ان الأسعار في القمة الثانية لم تستطع تجاوز مستوى القمة الاولى.

نسطيع ان نرى من الرسم البياني أعلاه، أن الاسعار ارتدت عن حاجز الدعم بقليل، ومن ثم عاودت الأسعار لتختبر من جديد حاجز الدعم. في حال لم تتمكن الأسعار من كسر حاجز الدعم خلال المرة الثانية، وارتداد الأسعار مرة أخر، هذه العملية تكون "القمتين".

المتداولون يرون في تلك العملية اشارة واضحة على أن الأسعار ستتجه الى الهبوط خلال المرحلة المقبلة, مما يدفع باحجام الشراء الى التراجع.

عندما نستخدم "القمتين" كتقنية تحليل, يقوم المتداولون غالبا بعمليات البيع عند مستويات تعرف بال" خط الرقبة"

عندما تهبط الأسعار دون مستوى "خط الرقبة" يتوقع المتداولون ان تتجه الأسعار بشكل معاكس للاتجاه الصعودي السابق.

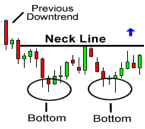

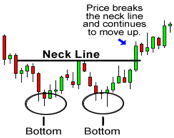

"المنحدرين"

"المنحدرين" هي عكس "القمتين". هي عبارة عن نظرة مستقبلية إيجابية, أي بعكس "القمتين". المتداولون الان يتطلعون الى اتجاه الأسعار بشكل صعودي بعدما كانت في مسار هبوطي.

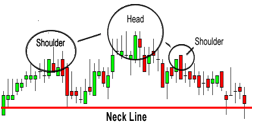

الرأس والأكتاف

الرأس والأكتاف هي تقنيات لتحليل الأنماط المعاكسة, وتتكون من نوعين:

- الرأس والأكتاف – تشكيل أنماط تدل على اتجاه معاكس للاسعار التي اتخذت مسار تصاعدي (سلبي)

- الرأس المقلوب أو الأكتاف- تشكيل أنماط تدل على اتجاه معاكس للأسعار التي اتخذت مسار هبوطي (إيجابي)

Head and Shoulders

الرأس والأكتاف تتكون من المستويات العالية, تعرف "بالكتف" وثم مستوى أعلى أخر هو " الرأس" ومن ثم مستوى عالي أخر, إلا انه أدنى من مستوى "الرأس" يعرف بال"الكتف".

وأخيرا, نرى في الأدنى "خط الرقبة" المرسوم من أدنى النقاط التي وصلتها الأسعار. على الرغم أن "خط الرقبة" هنا أفقيا, إلا أنه من الممكن أن يكون خط مرتفع أو منخفض.

تماما كتقنيات المستخدمة في "القمتين" و"المنحدرين" المتداولون أيضا في "الرأس" و"الاكتاف" يقومون بعمليات البيع عندما تهبط الأسعار دون "خط الرقبة".

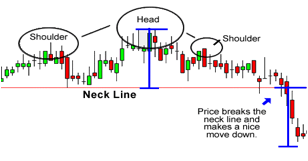

الرأس أو الأكتاف المقلوبة

الرأس أو الأكتاف المقلوبة تفسر نفسها, هي عبارة عن نفس تشكيل الرأس والأكتاف إنما في الاتجاه المعاكس.

تشكل الرأس أو الأكتاف المقلوبة هو عبارة عن نظرة مستقبلية إيجابية لاتجاه النمط. المتداولون سيقومون بعمليات الشراء عندما تتخطى الأسعار حاجز "خط الرقبة"، حيث يتوقعون ارتفاع في الاسعار من بعد ذلك.

تشكيلات "الشموع" اليابانية

الأنماط الأساسية "للشموع" – دوران القمم

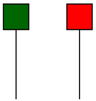

تعتبر القمم المغزولة من الأكثر استخداما في أنماط " الشموع". هذا النوع من النمط, غالبا ينظر اليه كحياد, ويشير الى حيرة البائعين والمشترين حول اتجاه أسعار الأصول في المستقبل.

كما نشاهد في الاعلى، يعد حجم جسم القمة المعزولة صغير، على الرغم بأنه هناك كميات كبيرة من تذبذبات الأسعار خلال النهار. تتألف ألوان دوران القمة من لون الاخضر او الاحمر، تشير الى اتجاه مرتفع أو منخفض.

يستخدم المتداولون تقنيات دورات القمة لبناء توقعاتهم حول اتجاه الاسعار هبوطا أو صعودا. على سبيل المثال – بعد مسيرة طويلة من ارتفاع الاسعار، يبدء ظهور تشكيل القمم المغزولة، مما يعني ان المتداولون بدأوا يفقدون الاهتمام، وهناك مؤشرات على ان الاسعار ستتخذ منحا هبوطيا، والعكس صحيح.

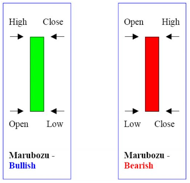

الأنماط الأساسية "للشموع" – "ماروبوزو"

للوهلة الاولى تظهر أنماط "ماروبوزو" مشابهة لتشكيلات القمم المغزولة "لشمعدان" التي قمنا بتفسيرها في الاعلى.

من أبرز الاختلافات الاساسية، هو أن أنماط "ماروبوزو" اكبر من حيث الحجم، وعلى عكس القمم المغزولة ليس لديها اي ظلال. مجددا، يشير اللون الاخضر الى ان السوق في وضعية صعودية (الثور) واللون الاحمر يشير الى ان السوق في وضعية هبوطية (الدب).

نرى في هذا المثال أن سعر الافتتاح في السوق الصعودي = السعر الادنى، والسعر الاعلى = سعر الاغلاق. يدل "ماروبوزو" الاخضر على أن المشترين سيطروا على حركة السعر من بداية التداول إلى آخره، وهو مؤشر صعودي (الثور).

والعكس هو "ماروبوزو" الأحمر. في هذه الحالة، السعر الادنى = سعر الاغلاق، و سعر الافتتاح = السعر الاعلى. يتشكل ماروبوزو الأحمر عندما يكون سعر الافتتاح صاعد والإقفال هابط. هذا يشير إلى أن البائعين سيطروا على حركة الأسعار من بدء التداول إلى آخره، ويكون علامة على أن اتجاه السوق هبوطي (دب).

أنماط الشموع الأساسية

تعتبر "دودجي" حيادية ولا تشير الى اتجاه الأسعار صعوديا أو هبوطيا، وتضع المتداولون بحيرة.

تعتبر تقنيات "دودجي" مشابهة للقمم المغزولة الى حد ما، حيث تتكون من أجسام صغيرة، وهي عبارة عن خطوط كتلك المتواجدة في الادنى. كالقمم المعزولة، تظهر أنماط "دودجي" ظلال طويلة.

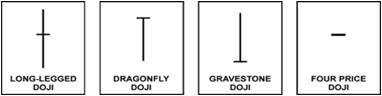

يوجد 4 أنواع رئيسة من "دودجي":

في البداية، لنلقي نظرة على "دودجي" ذات القوائم العالية – نرى هنا أن أسعار الافتتاح والاغلاق متتساوية. تشير هذه الحالة الى أن هناك تساوي في العرض والطب . هناك احتمال ان الأسعار قدد تتجه الى صعودا أم نزولا.

ثانيا، يوجد "دراغون فلاي دودجي" - وهي مشابهة "لدودجي" ذات القوائم العالية، حيث تتساوى أسعار الافتتاح والاغلاق. تعني الظلال ذات المستوى الطويل أن التساوي في الأسعار حدث خلال السعر الاعلى في جلسة التداول. مجددا، هذا يعني أن الأسعار وصلت الى مرحلة قد تكسر فيها المستويات الحالية، واحتمال اتخاذ اتجاه نزولي (الدب).

" حجر القبر دودجي" هو على العكس تماما عن "دراغون فلاي دودجي". يتشكل عندما تتساوى أسعار الافتتاح والاغلاق خلال السعر الادنى في جلسة التداول. يشير الظل العلوي الطويل أن علميات الشراء واجهت ضغوطات من البائعينو هذا الاتجاه الصعودي قد ينعكس.

أخيرا، "دودجي الاسعار الاربعة" هي عبارة عن عملية تشكيل الشموع وتكون فيه أسعار الافتتاح والاغلاق و السعر الاعلى والادنى خلال جلسة التداول متساوية. هذا النوع هو الاكثر حياديا بين جميع أنواع "دودجي"، ولا يتكرر دائما.

ويمكن رؤية هذا النوع من "دودجي" خلال الجلسات التداول ذات أحجام تداولات ضعيفة، وغالبا يتم تجاهلها من قبل المتداولين، حيث يعتقدون أنها تشكلت نتيجة بيانات ردئية.

على الرغم من أن تشكيل " شموع دودجي" هي مهمة، إلا أن المتداولين ينظرون التركيبة التي تتضمن "دودجي والأنماط".

على سبيل المثال، في حال ظهرت "دودجي" بعد سلسلة من الشموع الطويلة ذات اللون الاخضر، هذا يعني ان عمليات الشراء بدأت تضعف.

العكس صحيح، في حال ظهرت "دودجي" بعد سلسلة من الشموع الطويلة ذات اللون الاحمر، هذا يعني ان عمليات البيع بدأت تضعف.

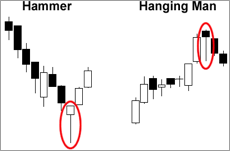

أنماط الشموع الأساسية – المطرقة والرجل المعلق

تبدو أشكال المطرقة والرجل المعلق متشابهتان ذات أجسام صغيرة وظلال طويلة منخفضة, لكن يطلق عليهما أسماء مختلفة بسبب المؤشرات المختلفة.

المطرقة, ذات اللون الاخضر كما نرها في الرسم البياني المتواجد في الاعلى على جهة اليمنى, ويشير الى التفاؤل و اتجاه المعاكس للانماط من المسار الهبوطي. في أوقات هبوط الأسعار, ترسل المطرقة إشارة بأنه تم الوصول الى مستويات الدعم والأسعار قد تعاود الارتفاع من جديد. المتعاملون دائما يعتبرون أن المطرقة هي إشارة بأن الأسعار ستتجه صعودا, ولكن من الافضل التريث قليل, والـتأكد من أن هناك اتجاه تصاعدي قبل الشراء.

الرجل المعلق, نراه في الاعلى ذات اللون الاحمر, هو عكس المطرقة. هو نمط عكسي متشائم (الدب) ويحدث غالبا مع وصول الاسعار عند مستويات المقاومة. في أوقات ارتفاع الاسعار يبدأ تشكيل الرجل المعلق, ويعتبر المتداولون هذا التشكيل بأن الضغوط البيع أكبر من عمليات الشراء.

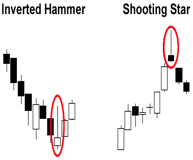

أنماط الشموع الأساسية: المطرقة المقلوبة والنجمة الطائرة

تتشكل المطرقة المقلوبة عندما تشير الأسعار المتراجعة الى احتمال حصول عملية عكسية.ولها ظلال عليا طويلة, كما نشاهد في الرسم البياني أدناه, حيث تشير الى أن المشترين يحاولون التصدي للاتجاه الهبوطي واجراء عملية معاكسة, لترتد الأسعار وتغلق عند مستويات الافتتاح وتعد عادة نمط عكسي للصعود (الثور)

النجمة الطائرة عبارة عن نمط عكسي للهبوط (الدب), وهي شبيهة للمطرقة المقلوبة, إلا أنها تحدث عندما تكون الأسعار في اتجاه صعودي.

الرسم البياني للنجمة الطائرة يشير الى افتتاح الأسعار عند مستويات منخفضة، ومن ثم ترتفع، ومن ثم تنخفض الأسعار من جديد.

على عكس المطرقة المقلوبة، ففي النجمة الطائرة، يقوم البائعون بالضغط على الأسعار للهبوط من مستوياتها العلية، وينجحون بإغلاق الجلسة عند مستويات أسعار الافتتاح.

أخيرا، انتهينا من التحليل، وانت الان تعرف المواد الاساسية للتحليل التقني والاساسي، فالامر يرجع لك ان اردت استعمال هذه المعرفة. هذا يعتمد على نمط التداول الخاص بك، وأهدافك، والاطار الزمني لديك، وعوامل أخرى. لا تتقيد بنمط واحد، الافضل ان تقوم بالتنويع. بامكانك استخدام اي او جميع القواعد المختلفة، لانهم يكملون بعضهم البعض. معظم المستثمرين يستخدمون التحليل التقني و الرسومات البيانية لتحديد خطة التخارج من استثمار معين او مستويات معينة، ويستخدمون التحليل الاساسي عند اختيارهم لاي ورقة مالية او استثمار. هناك خيارات وفرص استثمارية غير محدودة – حظا سعيدا في مسيرة التداولات